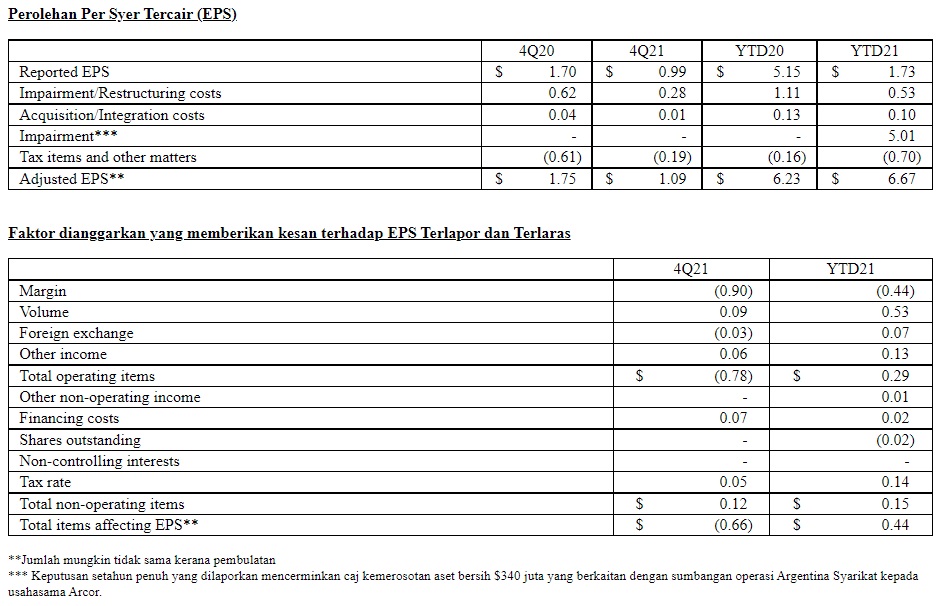

· EPS* yang terlapor dan terlaras bagi suku tahun keempat 2021 masing-masing ialah $0.99 dan $1.09, berbanding EPS yang terlapor dan terlaras bagi suku tahun keempat 2020 masing-masing ialah $1.70 dan $1.75.

· EPS yang terlapor dan terlaras bagi tempoh tahun penuh 2021 masing-masing ialah $1.73 dan $6.67, berbanding masing-masing $5.15 dan $6.23 bagi tempoh tahun yang lalu. Hasil yang dilaporkan untuk tahun penuh 2021 termasuk $340 juta caj penjejasan yang berkaitan dengan sumbangan operasi Argentina Syarikat kepada usaha sama Arcor.

· Syarikat menjangkakan EPS yang terlaras bagi tahun penuh 2022 untuk berada dalam julat $6.85 hingga $7.45.

WESTCHESTER, Ill., 8 Feb (Bernama-GLOBE NEWSWIRE) -- Ingredion Incorporated (NYSE: 2021 (GLOBE NEWSWIRE) -- Ingredion Incorporated (NYSE: INGR), syarikat peneraju global terkemuka bagi penyelesaian bahan kepada industri pembuatan makanan dan minuman hari ini melaporkan hasil bagi suku tahun keempat 2021 dan tahun penuh 2021. Hasil dilaporkan adalah menurut prinsip perakaunan yang diterima umum (“GAAP”) di A.S. bagi tahun 2021 dan 2020, termasuk item yang dikecualikan daripada ukuran kewangan bukan GAAP yang dibentangkan oleh Syarikat.

“Pasukan kami melaksanakan dengan baik pada tahun 2021 dalam menghadapi cabaran rantaian bekalan makroekonomi dan global yang berterusan. Kami memajukan Pelan Hala Tuju Pertumbuhan Memacu kami, sambil menyampaikan pertumbuhan jualan bersih dan keuntungan yang kukuh. Bekerjasama dengan pelanggan kami untuk mencipta bersama dan memenuhi keperluan permintaan mereka yang berubah-ubah, sambil melaksanakan tindakan penentuan harga strategik dan menyampaikan penjimatan kos melalui program Cost Smart kami merupakan pencapaian utama yang menyokong kejayaan kami pada tahun 2021,” ujar

Jim Zallie, presiden dan ketua eksekutif Ingredion pegawai.

“Pada suku tahun keempat, kami mencapai pertumbuhan jualan bersih sebanyak 10% yang diterajui oleh pertumbuhan istimewa dua digit yang kukuh. Kami terus menerima permintaan pelanggan yang kukuh yang meningkatkan tekanan ke atas rantaian bekalan global yang terhad. Pada suku tahun tersebut, kami menghadapi kos rantaian bekalan tambahan semasa kami membuat keputusan untuk melabur dalam penyampaian perkhidmatan bagi memenuhi komitmen pelanggan."

“Untuk tahun penuh 2021, jualan bersih meningkat 15% kepada $6.9 bilion yang menunjukkan lebih $600 juta peningkatan bagi campuran harga. Pasukan jualan dan penentuan harga kami berjaya mengurus kenaikan campuran harga dengan berkesan dengan menunjukkan ketangkasan sepanjang tahun apabila kos jagung dan input terus berubah-ubah. Ramuan istimewa kami menghasilkan pertumbuhan jualan bersih remaja yang tinggi yang diterajui oleh keuntungan dalam platform

texturant dan pengurangan gula kami, dan ramuan istimewa itu kini mewakili 33% daripada jualan bersih,” ujar Zallie.

“Melihat kepada tahun 2022, kami menjangkakan pertumbuhan jualan bersih dan keuntungan operasi yang kukuh. Semasa kontrak, pasukan kami bekerjasama dengan pelanggan untuk merancang permintaan mereka dan melaksanakan penentuan harga untuk menunjukkan inflasi kos input. Dalam keistimewaan, kami juga menjangkakan satu lagi tahun pertumbuhan yang kukuh. Terutama sekali, PureCircle memasuki tahun 2022 dengan momentum yang kukuh, setelah menamatkan tahun 2021 dengan margin operasi yang positif. Walaupun peningkatan pengeluaran protein berasaskan tumbuhan adalah lebih perlahan daripada jangkaan, jualan tahun 2021 meningkat dua kali ganda daripada asas yang sederhana, dan dengan saluran jualan yang kukuh, kami kekal optimistik terhadap prospek pertumbuhan kami,” sambung Zallie.

“Sepanjang banyak cabaran yang kami hadapi sepanjang tahun yang tidak dapat diramal, pasukan kami yang berdedikasi terus melaksanakan tonggak strategik kami dengan tumpuan khusus terhadap kecemerlangan komersial, melakukan yang terbaik untuk melayani pelanggan kami. Saya amat berbangga dengan pekerja kami yang setiap hari berusaha mencipta nilai berkekalan untuk pihak berkepentingan kami.”

*Perolehan per syer tercair yang dilaraskan (“EPS yang terlaras”), pendapatan operasi yang dilaraskan, kadar cukai pendapatan efektif yang dilaraskan dan purata saham biasa dicairkan yang dilaraskan, yang belum lunas, ialah ukuran kewangan bukan GAAP. Lihat seksyen II bagi Maklumat Kewangan Tambahan yang bertajuk “Maklumat Bukan GAAP” berikutan Penyata Kewangan Disatukan Ringkas yang disertakan dalam siaran akhbar ini untuk penyesuaian ukuran kewangan bukan GAAP ini dengan ukuran GAAP yang secara langsung paling sebanding. Sorotan Kewangan

Sorotan Kewangan· Pada 31 Disember 2021, jumlah hutang dan wang tunai termasuk pelaburan jangka pendek masing-masing ialah $2.0 bilion dan $332 juta berbanding dengan masing-masing $2.2 bilion dan $665 juta pada 31 Disember 2020. Penurunan dalam jumlah hutang dan tunai disebabkan terutamanya oleh pembayaran balik semua pinjaman tertunggak di bawah fasiliti kredit pinjaman bertempoh pada suku ketiga 2021, sebahagiannya diimbangi oleh penerimaan bersih daripada terbitan surat perdagangan.

· Kos pembiayaan bersih untuk suku keempat ialah $16 juta, turun berbanding kos pembiayaan bersih tahun lalu, terutamanya didorong oleh kesan pertukaran asing yang lebih rendah dalam tempoh tersebut.

· Kadar cukai efektif yang terlapor dan terlaras bagi suku tahun keempat masing-masing ialah 12.8 peratus dan 24.2 peratus berbanding masing-masing sebanyak 18.9 peratus dan 27.1 peratus bagi tempoh yang sama tahun lalu. Penurunan dalam kadar cukai terlapor disebabkan terutamanya oleh pertimbangan yang menggalakkan yang berkaitan dengan layanan faedah dan kredit ke atas cukai tidak langsung di Brazil dan pelarasan inflasi di Mexico. Item ini sebahagiannya diimbangi dengan perubahan dalam nilai peso Mexico terhadap dolar A.S.

· Kadar cukai efektif yang terlapor dan terlaras bagi suku tahun penuh masing-masing ialah 49.6 peratus dan 25.6 peratus berbanding masing-masing sebanyak 30.0 peratus dan 26.9 peratus bagi tempoh yang sama pada tahun sebelumnya. Peningkatan dalam kadar cukai terlapor disebabkan terutamanya daripada caj pelemahan yang berkaitan dengan usahasama Arcor di Argentina dan perubahan dalam campuran pendapatan.

· Perbelanjaan modal bersih untuk tahun penuh ialah $300 juta, turun $40 juta daripada tahun sebelumnya.

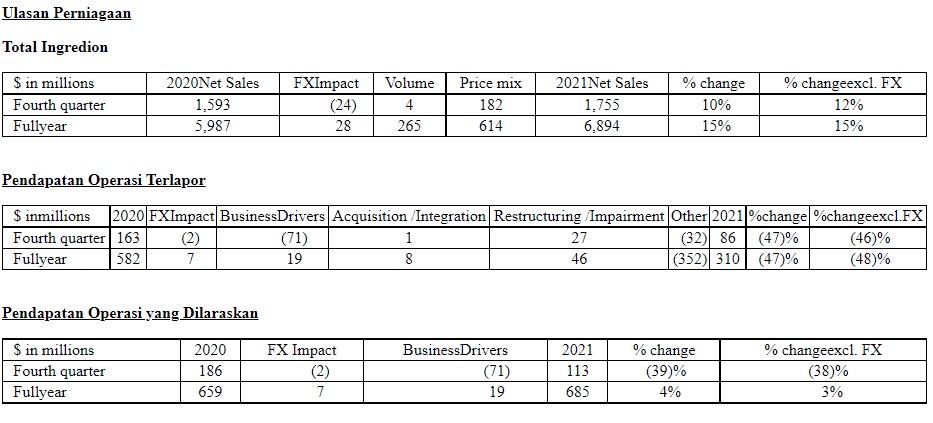

Jualan Bersih· Jualan bersih suku tahun keempat dan penuh meningkat daripada tempoh 2020, dipacu oleh gabungan harga yang kukuh termasuk serah semua kos jagung yang lebih tinggi dan jumlah yang lebih tinggi termasuk hasil PureCircle dan KaTech. Tidak termasuk kesan pertukaran wang asing, jualan bersih masing-masing naik 12 peratus dan 15 peratus untuk suku tahun dan tahun penuh.

Pendapatan Operasi· Pendapatan operasi suku tahun keempat terlapor dan terlaras untuk suku tahun kedua masing-masing ialah $86 juta dan $113 juta, iaitu peningkatan sebanyak masing-masing 47 peratus dan 39 peratus berbanding tempoh yang sama pada tahun lalu. Penurunan dalam pendapatan operasi terlapor didorong oleh kos jagung dan input yang lebih tinggi, termasuk kos yang lebih tinggi yang dikaitkan dengan peningkatan operasi protein berasaskan tumbuhan di fasiliti South Sioux City dan Vanscoy kami, dan oleh kos penstrukturan semula berkaitan Cost Smart. Penurunan dalam pendapatan operasi yang dilaraskan dipacu oleh kos jagung dan input yang lebih tinggi, termasuk kos yang berkaitan dengan peningkatan operasi protein berasaskan tumbuhan. Tidak termasuk kesan pertukaran wang asing, pendapatan operasi terlapor dan terlaras masing-masing turun 46 peratus dan 38 peratus daripada tempoh yang sama pada tahun lalu.

· Pendapatan operasi terlapor dan terlaras bagi tahun penuh masing-masing ialah $310 juta dan $685 juta, iaitu masing-masing penurunan sebanyak 47 peratus dan peningkatan sebanyak 4 peratus berbanding tempoh yang sama pada tahun lalu. Penurunan dalam pendapatan operasi terlapor adalah terutamanya disebabkan oleh caj pelemahan aset bersih yang berkaitan dengan sumbangan aset Argentina Syarikat kepada usahasama Arcor. Peningkatan dalam pendapatan operasi yang dilaraskan adalah disebabkan oleh campuran harga yang kukuh dan peningkatan volum yang lebih daripada mengimbangi kos jagung dan input yang lebih tinggi. Tidak termasuk kesan pertukaran wang asing, pendapatan operasi yang terlapor dan terlaras masing-masing turun 48 peratus dan meningkat 3 peratus daripada tempoh yang sama tahun lalu.

· Suku tahun keempat melaporkan pendapatan operasi adalah lebih rendah daripada pendapatan operasi yang dilaraskan sebanyak $27 juta didorong oleh kos penstrukturan semula berkaitan Cost Smart.

· Pendapatan operasi tahun penuh terlapor adalah lebih rendah daripada pendapatan operasi terlaras sebanyak $375 juta terutamanya berpunca daripada caj pelemahan aset bersih yang berkaitan dengan sumbangan aset Argentina milik Syarikat kepada usahasama Arcor.

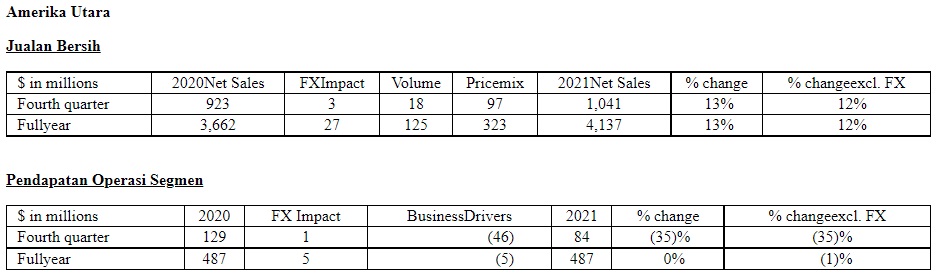

· Pendapatan operasi bagi suku tahun keempat ialah $84 juta, iaitu peningkatan sebanyak $45 juta berbanding tempoh yang sama pada tahun lalu. Penurunan ini didorong oleh kos jagung dan input yang lebih tinggi, termasuk kos yang berkaitan dengan peningkatan operasi protein berasaskan tumbuhan di fasiliti South Sioux City dan Vanscoy kami, yang lebih daripada mengimbangi campuran harga kami yang menggalakkan dan volum yang lebih tinggi.

· Pendapatan operasi bagi tahun penuh ialah $487 juta, sama seperti tahun lalu. Hasilnya didorong oleh campuran harga yang menggalakkan dan volum yang lebih tinggi yang diimbangi sepenuhnya oleh kos jagung dan input yang lebih tinggi serta kos peningkatan yang berkaitan dengan operasi protein berasaskan tumbuhan kami di fasiliti South Sioux City dan Vanscoy kami.

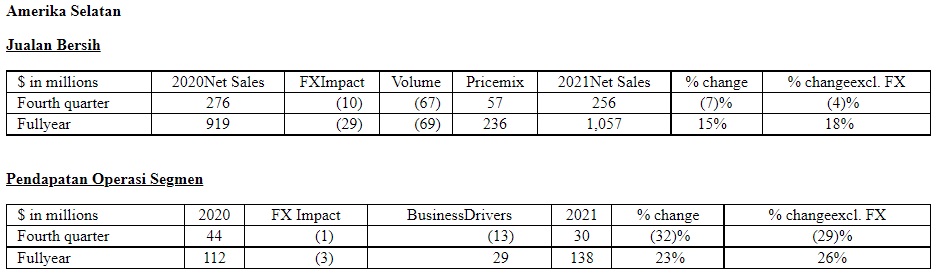

· Pendapatan operasi bagi suku tahun keempat ialah $30 juta, iaitu peningkatan sebanyak $14 juta berbanding tempoh yang sama pada tahun lalu. Penurunan ini didorong oleh faedah cukai pada tahun sebelumnya, volum yang lebih rendah dan kos input yang lebih tinggi, serta kesan hiperinflasi Argentina yang beralih daripada kos pembiayaan untuk dimasukkan ke dalam pendapatan operasi Amerika Selatan sebagai sebahagian daripada pendapatan kaedah ekuiti bagi usahasama Arcor. Tidak termasuk kesan pertukaran asing, pendapatan operasi segmen turun 29 peratus bagi suku keempat.

· Pendapatan operasi bagi tahun penuh ialah $138 juta, iaitu peningkatan sebanyak $26 juta berbanding tahun lalu. Peningkatan itu didorong oleh campuran harga yang menggalakkan yang lebih daripada mengimbangi kos jagung dan input yang lebih tinggi. Tidak termasuk kesan pertukaran wang asing, pendapatan operasi segmen meningkat sebanyak 26 peratus.

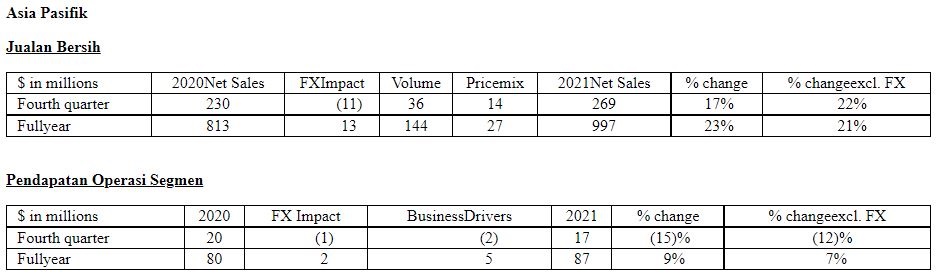

· Pendapatan operasi bagi suku tahun keempat ialah $17 juta, iaitu menurun sebanyak $3 juta berbanding tempoh yang sama pada tahun lalu. Penurunan ini didorong oleh kos bahan mentah yang lebih tinggi, sebahagiannya diimbangi oleh campuran harga yang menggalakkan dan peningkatan dalam hasil PureCircle yang melaporkan pendapatan operasi positif untuk tiga bulan terakhir bagi tahun itu.

· Pendapatan operasi bagi tahun penuh ialah $87 juta, iaitu peningkatan sebanyak $7 juta berbanding tahun lalu. Peningkatan ini didorong oleh campuran harga yang menggalakkan dan peningkatan tahun ke tahun dalam hasil PureCircle yang lebih daripada mengimbangi kos bahan mentah dan input yang lebih tinggi.

· Pendapatan operasi bagi suku tahun keempat ialah $20 juta, iaitu menurun sebanyak $9 juta berbanding tempoh yang sama pada tahun lalu. Penurunan itu didorong oleh perbelanjaan pembuatan yang lebih tinggi, termasuk kos utiliti di Pakistan, yang lebih daripada mengimbangi campuran harga yang menggalakkan dan volum yang lebih tinggi di Eropah.

· Pendapatan operasi bagi tahun penuh ialah $106 juta, iaitu peningkatan sebanyak $4 juta berbanding tahun lalu. Peningkatan tersebut sebahagian besarnya boleh dianggap berpunca daripada gabungan harga yang menguntungkan di Pakistan dan volum yang lebih tinggi di Eropah.

Dividen dan Belian Balik SahamPada 2021, Ingredion membayar dividen sebanyak $172 juta atau $2.57 sesaham, mewakili pembayaran 39 bagi peratus EPS terlaras. Ingredion menyemak dividen dan pembayaran dividennya apabila pertumbuhan dalam EPS yang dilaraskan direalisasikan. Di samping itu, Ingredion membeli semula $68 juta saham biasa tertunggak pada tahun tersebut, dan mempunyai 5.1 juta saham yang pada masa ini tersedia di bawah program pembelian semula saham biasa yang dibenarkannya. Ingredion menganggap pulangan nilai kepada pemegang saham melalui dividen tunai dan pembelian balik saham sebagai sebahagian daripada strategi peruntukan modalnya untuk menyokong jumlah pulangan pemegang saham.

Tinjauan Penuh Tahun 2022Syarikat menjangkakan EPS terlapor dan terlaras bagi tahun penuh 2022 berada dalam julat $6.85 hingga $7.45 berbanding $6.67 bagi EPS terlaras pada tahun 2021. Jangkaan ini tidak termasuk integrasi berkaitan pemerolehan dan kos penstrukturan semula serta sebarang kos kerosakan yang mungkin perlu ditanggung.

Berbanding tahun lepas, tinjauan penuh tahun 2022 mengandaikan: Pendapatan operasi Amerika Utara dijangka meningkat satu digit tinggi kepada dua digit rendah, didorong oleh campuran harga yang menggalakkan dan margin operasi yang lebih tinggi pada separuh kedua tahun ini; Pendapatan operasi Amerika Selatan, termasuk kesan merekodkan hiperinflasi untuk usahasama Argentina, dijangka turun satu digit rendah; pendapatan operasi Asia-Pasifik dijangka meningkat satu digit tinggi didorong oleh campuran harga yang menggalakkan dan volum yang lebih tinggi; Pendapatan operasi EMEA dijangka meningkat satu digit rendah didorong oleh campuran harga yang menggalakkan; dan kos Korporat dijangka tidak berubah. Syarikat menjangkakan pendapatan setahun penuh bagi operasi terlapor dan terlaras akan meningkat 7 peratus hingga 9 peratus.

Tunai daripada operasi untuk setahun penuh dijangka berada dalam lingkungan $600 juta hingga $680 juta, sementara kesan perubahan dalam modal kerja ke atas tunai daripada operasi yang dialami sejak dua tahun lalu dijangka kembali normal. Perbelanjaan modal untuk tahun penuh dijangka akan berada antara $300 juta hingga $335 juta.

Syarikat menjangkakan kadar cukai berkesan terlapor dan terlaras sebanyak 27.0 peratus kepada 28.5 peratus.

Sidang Panggilan dan Butiran Siar WebIngredion akan menganjurkan sidang panggilan pada hari Khamis, 3 Februari 2022, jam 8 pagi Waktu Tengah / 9 pagi Waktu Timur, dihoskan oleh Jim Zallie, presiden dan ketua pegawai eksekutif, serta James Gray, naib presiden eksekutif dan ketua pegawai kewangan. Panggilan akan disiar web dalam masa nyata dan boleh diakses di

https://ir.ingredionincorporated.com/events-and-presentations.

Pembentangan iringan boleh diakses melalui laman web Syarikat dan akan tersedia untuk dimuat turun beberapa jam sebelum panggilan bermula. Main semula akan tersedia untuk masa terhad di:

https://ir.ingredionincorporated.com/financial-information/quarterly-results.

Perihal SyarikatIngredion Incorporated (NYSE: INGR) yang beribu pejabat di subbandar Chicago merupakan peneraju global bagi pembekal penyelesaian bahan yang berkhidmat untuk pelanggan di lebih daripada 120 buah negara. Dengan jualan bersih tahunan 2021 sebanyak $7 bilion, Syarikat memproses biji-bijian, buah-buahan, sayur-sayuran dan bahan tumbuhan lain menjadi penyelesaian bahan tambah nilai untuk pasaran makanan, minuman, pemakanan haiwan dan industri. Dengan pusat inovasi Idea Labs

® Ingredion di seluruh dunia dan kira-kira 12,000 pekerja, Syarikat mencipta bersama dengan pelanggan dan memenuhi tujuannya untuk menyatukan potensi manusia, alam semula jadi dan teknologi untuk menjadikan kehidupan lebih baik. Layari ingredion.com untuk maklumat lanjut dan berita terkini tentang Syarikat.

Pernyataan ProspektifSiaran akhbar ini mengandungi pernyataan prospektif dalam lingkungan makna Seksyen 27A Akta Sekuriti 1933 sebagaimana yang dipinda dan Seksyen 21E Akta Bursa Sekuriti 1934 sebagaimana yang dipinda. Syarikat memaksudkan pernyataan prospektif untuk dilindungi oleh peruntukan pelabuhan selamat bagi pernyataan tersebut.

Pernyataan prospektif termasuk, antara lainnya, jangkaan EPS terlaras bagi tahun penuh 2022, pendapatan operasi terlapor dan terlaras, tunai daripada operasi, perbelanjaan modal dan kadar cukai efektif terlapor dan terlaras, selain jangkaan Syarikat berkenaan pendapatan operasi segmen tahun penuh 2022 dan pernyataan lain berkenaan prospek masa hadapan Syarikat atau keadaan kewangan, jualan bersih, pendapatan operasi, volum, kos korporat, kadar cukai, perbelanjaan modal, perbelanjaan atau item kewangan yang lain, sebarang pernyataan berkaitan prospek Syarikat atau operasi masa hadapan, termasuk rancangan atau strategi pengurusan dan objektif yang telah dibuat sebelumnya dan sebarang tanggapan, jangkaan atau kepercayaan yang mendasari perkara yang disebut di atas.

Pernyataan ini kadangkala dapat dikenal pasti melalui penggunaan perkataan prospektif, seperti “mungkin,” “akan,” “perlu,” “menantikan,” “menganggap,” “yakin,” “merancang,” “mengunjurkan,” “menganggar,” “mengharap,” “berniat,” “terus,” “proforma,” “meramal,” “menjangka”, “mendorong,” “peluang,” “potensi,” “sementara” atau ungkapan lain yang serupa atau negatif. Semua pernyataan selain pernyataan fakta sejarah dalam siaran berita ini atau dirujuk dalam atau digabungkan oleh rujukan ke dalam siaran akhbar ini ialah “pernyataan prospektif.”

Pernyataan ini adalah berdasarkan keadaan atau jangkaan semasa, tetapi tertakluk kepada risiko dan ketidakpastian bawaan tertentu yang kebanyakannya sukar untuk diramal dan di luar kawalan kami. Walaupun kami yakin bahawa jangkaan kami yang digambarkan dalam pernyataan prospektif ini adalah berdasarkan anggapan yang munasabah, pelabur diingatkan bahawa kami tidak dapat memberikan jaminan bahawa jangkaan kami akan terbukti benar.

Hasil dan perkembangan sebenar mungkin berbeza secara material daripada jangkaan yang dinyatakan secara tersurat atau tersirat oleh pernyataan ini berdasarkan pelbagai faktor, termasuk impak berterusan COVID-19 kepada permintaan produk kami dan hasil kewangan kami; keutamaan penggunaan yang berubah berkaitan dengan sirap jagung fruktosa tinggi dan produk lain keluaran kami; kesan keadaan ekonomi global dan keadaan politik, ekonomi, perniagaan, pasaran umum yang mempengaruhi pelanggan dan pengguna di pelbagai wilayah geografi dan negara di lokasi kami membeli bahan mentah atau mengeluarkan atau menjual produk kami, termasuk, terutamanya keadaan ekonomi, mata wang dan politik di Amerika Selatan dan keadaan ekonomi dan politik di Eropah, dan kesan faktor ini terhadap jumlah jualan, harga produk dan kemampuan kami untuk mengutip wang belum terima daripada pelanggan; prestasi kewangan masa depan industri utama yang kami sediakan dan yang kami peroleh sebahagian besar jualan kami, termasuk, tanpa had, industri makanan, minuman dan pemakanan haiwan; ketidakpastian penerimaan produk yang dibangunkan melalui pengubahsuaian genetik dan bioteknologi; kemampuan kami untuk membangunkan atau memperoleh produk dan perkhidmatan baharu dengan kadar atau kualiti yang mencukupi untuk mendapatkan penerimaan pasaran; peningkatan tekanan persaingan dan/atau pelanggan dalam industri penapisan jagung dan industri berkaitan, termasuk berkenaan dengan pasaran dan harga produk utama dan produk bersama, terutamanya minyak jagung; ketersediaan bahan mentah, termasuk kanji kentang, ubi kayu, gam Arab dan jenis jagung tertentu yang menjadi asas beberapa produk kami, kemampuan kami untuk memindahkan kemungkinan kenaikan kos jagung atau bahan mentah lain kepada pelanggan; kos dan ketersediaan tenaga, termasuk isu tenaga di Pakistan; kemampuan kami untuk mengawal kos, mencapai belanjawan dan mewujudkan sinergi yang diharapkan, termasuk yang berkenaan dengan kemampuan kami untuk menyelesaikan projek penyelenggaraan dan pelaburan yang dirancang tepat pada waktunya dan mengikut belanjawan, dan melaksanakan penjimatan yang dijangkakan di bawah program Cost Smart kami serta berkenaan dengan pengangkutan dan kos penghantaran; kelakuan pasaran kewangan dan modal, dan berhubung kesan turun naik mata wang asing, turun naik kadar faedah dan pertukaran serta turun naik pasaran dan risiko berkaitan dengan perlindungan nilai terhadap turun naik tersebut; kemampuan kami untuk berjaya mengenal pasti dan menyelesaikan pemerolehan atau pakatan strategik dengan syarat yang baik serta kemampuan untuk berjaya menyepadukan perniagaan yang diperoleh atau melaksanakan dan mengekalkan pakatan strategik serta mencapai sinergi yang dijangkakan berkenaan dengan semua perkara di atas; kesukaran operasi di kemudahan pembuatan kami; kesan caj pelemahan terhadap nama baik atau aset berpanjangan kami; perubahan dalam kadar cukai kami atau pendedahan kepada liabiliti cukai pendapatan tambahan; kemampuan kami untuk mengekalkan perhubungan buruh yang memuaskan; kesan terhadap perniagaan kami semasa bencana alam, peperangan, atau tindakan permusuhan, ancaman atau tindakan keganasan, tercetusnya wabak atau berlarutannya pandemik seperti COVID-19, atau kejadian perkara signifikan lain di luar kawalan kami; perubahan dalam dasar, undang-undang atau peraturan kerajaan dan kos pematuhan undang-undang, termasuk pematuhan dengan peraturan alam sekitar; kemungkinan kesan perubahan iklim; pelanggaran keselamatan berhubung sistem teknologi maklumat, proses dan tapak; kemampuan kami untuk mengumpulkan dana untuk pertumbuhan dan peluasan masa hadapan; kemudahubahan dalam pasaran stok dan faktor lain yang boleh memberikan kesan secara buruk kepada harga stok kami; risiko yang menjejaskan penerusan dasar dividen kami; dan kemampuan kami untuk mengekalkan kawalan dalaman yang efektif terhadap pelaporan kewangan.

Pernyataan prospektif kami hanya memberikan gambaran mulai tarikh pengeluaran dan kami tidak menanggung sebarang kewajipan untuk mengemas kini sebarang pernyataan prospektif untuk menggambarkan peristiwa atau keadaan selepas tarikh pernyataan berikutan maklumat baharu atau peristiwa atau perkembangan pada masa hadapan. Jika kami mengemas kini atau membetulkan satu atau lebih pernyataan ini, pelabur dan pihak lain tidak boleh menyimpulkan bahawa kami akan membuat kemas kini atau pembetulan tambahan. Untuk penerangan lanjut berkenaan risiko ini dan risiko lain, lihat “Faktor Risiko” dan maklumat lain yang disertakan dalam Laporan Tahunan kami pada Borang 10-K bagi tahun berakhir 31 Disember 2020 dan dalam laporan kami yang berikutnya pada Borang 10-K, 10-Q dan 8-K yang telah difailkan dengan Suruhanjaya Sekuriti dan Bursa.

HUBUNGAN:Pelabur: Jason Payant, 708-551-2584

Media: Becca Hary, 708-551-2602

Ingredion Incorporated ("Ingredion")

Penyata Pendapatan Disatukan

(Tidak diaudit) Nota

(i) Dalam tempoh tiga bulan dan tahun berakhir 31 Disember 2021, Syarikat merekodkan caj sebelum cukai sebanyak $2 juta dan $3 juta, masing-masing, bagi kos pemerolehan dan integrasi untuk pemerolehan perniagaan PureCircle, KaTech dan Verdient Foods kami, serta sebagai pelaburan dengan usahasama Amyris dan Arcor.

(ii) Sepanjang tiga bulan tersebut yang berakhir pada 31 Disember, 2021, Syarikat mencatatkan caj berkaitan penstrukturan semula sebelum cukai, masing-masing sebanyak $25 juta. Kos ini terdiri daripada $21 juta caj berkaitan penstrukturan terutamanya di Amerika Utara sebagai sebahagian daripada program Kos Pintar Kos jualannya. Sepanjang tiga bulan dan tahun yang berakhir pada 31 Disember, 2021, Syarikat mencatatkan sebanyak $47 juta caj berkaitan penstrukturan semula sebelum cukai bersih yang terdiri daripada $17 juta kos berkaitan pekerja dan lain-lain, berkaitan dengan program Cost Smart SG&A serta $27 juta caj bersih sebagai sebahagian daripada Cost Smart Cost miliknya daripada program jualan.

Sepanjang tiga bulan dan tahun berakhir 31 Disember 2020, Syarikat masing-masing merekodkan $52 juta dan $93 juta, bagi caj penstrukturan semula dan pelemahan sebelum cukai, yang termasuk caj pelemahan bernilai $35 juta pada suku keempat 2020 untuk aset tak ketara TIC Gum dan $48 juta caj penstrukturan semula sebelum cukai, yang terdiri daripada $25 juta kos berkaitan pekerja dan kos lain, yang dikaitkan dengan program Cost Smart SG&A dan $23 juta perbelanjaan berkaitan penstrukturan semula terutamanya di Amerika Utara dan APAC sebagai sebahagian daripada Cost Smart Cost miliknya daripada program jualan.

(iii) Sepanjang tahun berakhir 31 Disember 2021, Syarikat mencatatkan caj pelemahan aset bersih $340 juta yang berkaitan dengan sumbangan operasi Argentina Syarikat kepada usahasama Arcor, yang terutamanya terdiri daripada $311 juta untuk kerugian terjemahan asing terkumpul yang berkaitan dengan aset bersih yang disumbangkan.

(iv) Sepanjang tahun berakhir 31 Disember 2021, Syarikat merekodkan faedah sebelum cukai sebanyak $15 juta yang berkaitan dengan hal cukai tidak langsung Brazil. Pada Mei 2021, Mahkamah Agung Brazil mengeluarkan keputusan yang mengesahkan keputusan mahkamah rendah bahawa Syarikat berhak mendapat kredit cukai tidak langsung tertentu.

Dalam tempoh tiga bulan dan tahun berakhir 31 Disember 2020, Syarikat merekodkan faedah sebelum cukai sebanyak $35 juta yang berkaitan dengan hal cukai tidak langsung Brazil. Manfaat ini telah diimbangi sebahagiannya oleh caj tidak berulang lain yang berkaitan dengan pemerolehan, keadaan cuaca dan penghapusan awal hutang.

(v) Dalam tempoh tiga bulan dan tahun berakhir 31 Disember 2021, Syarikat mencatatkan pelarasan nilai saksama sebelum cukai bersih sebanyak $6 juta kepada pelaburan ekuitinya.

Syarikat mencatatkan peruntukan cukai sebanyak $2 juta dan $6 juta masing-masing untuk tiga bulan tersebut dan tahun yang berakhir pada 31 Disember, 2021, akibat pergerakan peso Mexico terhadap dolar A.S. Syarikat mencatatkan faedah cukai sebanyak $13 juta dan peruntukan cukai sebanyak $3 juta masing-masing untuk tiga bulan tersebut dan tahun yang berakhir pada 31 Disember, 2020, akibat pergerakan peso Mexico terhadap dolar A.S. dan kesannya kepada pengukuran semula penyata kewangan Mexico bagi Syarikat.

(x) Item ini berkaitan dengan penarikbalikan liabiliti cukai yang berkaitan dengan pendapatan tertentu yang tidak dikirimkan daripada subsidiari asing, pelarasan cukai untuk penyusunan semula antara syarikat dan kesan cukai bagi penambahan balik bukan GAAP di atas.

Ingredion Incorporated ("Ingredion")

Penyesuaian Pendapatan Operasi GAAP kepada Pendapatan Operasi Terlaras Bukan GAAP

(Tidak diaudit)